Компании и предприниматели, которые оказывают услуги общепита, вправе применять вмененку. Летом у бухгалтеров в общепите прибавляется работы, так как фирмы и коммерсанты открывают уличные веранды, площадки на крышах, новые кафе и палатки с фастфудом. Ответы на сезонные вопросы бухгалтеров по расчету ЕНВД с услуг общепита.

Надо ли платить ЕНВД с площади летних веранд

Рестораны, кафе, столовые платят ЕНВД исходя из площади зала обслуживания посетителей (п. 3 ст. 346.29 НК РФ). Применять вмененку можно, если зал занимает не больше 150 кв. м.

Наше кафе применяет вмененку и открывает летнюю веранду. В разрешении чиновники указали ее площадь. Надо ли с площади сезонной веранды платить ЕНВД?

Ольга

, бухгалтер, г. Реутов

Если ресторан, кафе, столовая установили летнюю веранду, площадь зала обслуживания посетителей увеличится. Ведь при расчете ЕНВД с услуг общепита надо учитывать не только закрытые залы, но и площадь открытых площадок (ст. 346.27 НК РФ).

Площадь сезонной веранды определяйте по разрешительным документам, которые вы получили от чиновников. Таким документом может быть схема размещения сезонных кафе в вашем районе. В документе местные чиновники указывают адрес кафе, его общую площадь и метры летней веранды.

Летние веранды вы размещаете около стационарного ресторана, кафе. Открыть летнюю веранду без основного помещения нельзя. Поэтому при расчете ЕНВД считайте точку общепита и сезонную веранду одним объектом.

Вам придется сложить площадь постоянного кафе и летней застройки. Проверьте, чтобы общая площадь , включая открытую площадку, не превысила 150 кв. м. Иначе ваша фирма или ИП потеряет право на применение ЕНВД.

После того как ваша веранда начнет работать, увеличится физический показатель «площадь зала» и сумма вмененного налога.

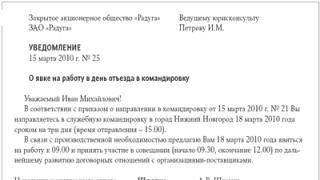

Издайте приказ директора о том, с какого числа веранда начинает свою работу. Образец такого приказа ниже.

Индивидуальное предпринимательство" href="/text/category/individualmznoe_predprinimatelmzstvo/" rel="bookmark">индивидуальные предприниматели могут доставлять приготовленную еду на дом или в офис клиентов. Также посетили кафе часто берут еду на вынос домой или в офис.

Собираемся готовить пиццу и суши. Посетители станут брать еду на вынос или закажут доставку на дом. Столики для посетителей ставить не будем. Можно ли такой бизнес считать общепитом и перевести на ЕНВД?

Виктор

, предприниматель, г. Владимир

Перевести на вмененку услуги общественного питания можно, если вы не только готовите еду, но и создаете условия для питания посетителей (ст. 346.27 НК РФ). Если вы всегда доставляете еду на дом клиентов, то условий для питания не создаете. А значит, применять вмененку в таком случае нельзя. К такому выводу недавно пришли специалисты Минфина России в письме от 06.04.2017 № 03-11-11/20439. Письмо финансового ведомства не доведено до сведения налоговиков. В то же время ваша налоговая инспекция может запретить платить ЕНВД, если компания или индивидуальный предприниматель доставляют еду клиентам.

Ранее чиновники запрещали также применять вмененку, если предприятие предоставляет еду на вынос (письмо Минфина России -11-06/3/166).

Если вы поставили в кафе столики, но клиенты могут взять еду на вынос, то применять вмененный налоговый режим не запрещено. Главное, что вы создали условия для питания клиентов в точке общепита.

Можно ли применять вмененку на теплоходе и в поездах

Ваша компания или ИП могут открыть летние кафе в транспорте - на теплоходах, в вагонах-ресторанах.

Открываем кафе на экскурсионном теплоходе. Станем в нем готовить для туристов салаты, напитки. Можно нам платить с бизнеса вмененный налог?

Юлия

, бухгалтер, г. Волгоград

Применять вмененку можно, только если компания или коммерсант оказывает услуги по приготовлению еды через объекты общественного питания - с залом или без него (подп. 8 и подп. 9 п. 2 ст. 346.26 НК РФ). Объекты общественного питания - это рестораны, кафе, бары, закусочные, отделы кулинарии. Обычно точки общественного питания располагаются в здании, строении (ст. 346.27 НК РФ).

Пароход, поезд - транспортные средства. А значит, продавать еду в рамках вмененки через такие объекты нельзя. Такой вывод сделали чиновники в письме Минфина России -11-04/3/218.

В то же время судьи считают, что применять вмененку можно, если фирма или коммерсант не используют теплоход, вагон, автобус как транспорт (п. 5 информационного письма Президиума ВАС РФ от 01.01.2001 № 157).

Судьи рассмотрели дело, в котором вмененщик подсоединил к бывшему транспортному средству инженерные коммуникации. Теплоход, пришвартованный к набережной, работал так же, как и кафе в обычном строении. А значит, неправомерно лишать фирму права на вмененную систему.

Налоговые инспекторы должны ориентироваться на судебную практику, если она противоречит разъяснениям чиновников (письмо Минфина России -04-05/76160). Таким образом, применять вмененную налоговую систему в бывшем транспортном средстве можно.

По какому физическому показателю платить ЕНВД, если общепит находится в торговом комплексе

Посетители торгового центра покупают еду в точке общественного питания, а потом потребляют ее в общем ресторанном зале. Другой вариант - посетители торгового центра покупают еду с прилавка, тележки, в киоске, павильоне и перекусывают на ходу.

Заключаем договор с торговым центром - хотим разместить в ресторанном дворике кафе. Посетители будут питаться в зале торгового центра. Можно ли нам применять вмененку? И если да, то как рассчитать ЕНВД - по площади зала или количеству работников?

Ирина

, бухгалтер, г. Владивосток

Если точка общепита находится в общем зале торгового центра, где расположены столики, то торговый центр создает для посетителей условия для потребления еды. Поэтому можно применять ЕНВД. Физический показатель для расчета налога в этом случае - количество работников компании или индивидуального предпринимателя (письмо Минфина России -11-06/3/56).

Другая ситуация - точка общественного питания находится не в зале, где стоят столики для посетителей, а на этаже центра. Предполагается, что клиенты перекусывают на бегу. В этом случае у клиентов нет возможности потреблять еду на месте. Поэтому применять вмененку нельзя.

Можно ли применять вмененку, если продают еду не там, где готовят

Компания или индивидуальный предприниматель готовит еду не в кафе, а в другом помещении.

Еще одна распространенная ситуация - предприятие готовит еду, а затем реализует другим фирмам и индивидуальным предпринимателям.

У нас есть цех по производству мороженого. Планируем открыть в другом помещении кафе-мороженое. Можно ли применять вмененку по деятельности кафе?

Виктория

, бухгалтер, г. Самара

Вы вправе применять вмененку, если готовите еду в цехе, а реализуете в кафе. При условии, что питание вы реализуете клиентам через точку, где организовали условия для потребления пищи - поставили столики, выдали посетителям приборы.

Другая ситуация - компания готовит еду, но потом отдает реализовать другой фирме. В этом случае применять вмененку не получится, так как предприятие не оказывает услуги общепита. Такой вывод чиновники сделали, например, в письме ФНС России.

Налоговое ведомство рассмотрело ситуацию, когда компания изготавливала питание, а потом передавала его авиакомпании. Чиновники пришли к выводу, что фирма не создавала условий для питания, поэтому не вправе платить вмененный налог.

1. Если ваше кафе открыло летнюю веранду, издайте приказ директора предприятия или ИП о том, с какого числа она работает. С этой даты у вмененщика увеличится площадь зала и ЕНВД.

2. Считайте ЕНВД исходя из количества работников, если точка общепита находится в зале торгового центра. Если посетители не могут есть на месте, вмененку не применяйте.

3. Не применяйте вмененку, если вы доставляете еду по заказам клиентов.

Почему такая схема по определению площади зала обслуживания посетителей в целях исчисления ЕНВД, примененная налоговым органом, не была поддержана судьями?

Именно такую схему применили налоговые органы при определении площади зала обслуживания посетителей в целях исчисления ЕНВД и сделали вывод о неправомерности применения обществом «вмененной» системы налогообложения при оказании услуг общественного питания в кафе. Смог ли отстоять в суде право на использование спецрежима в виде ЕНВД?

В силу пп. 8 п. 2 ст. 346.26 НК РФ указанную систему налогообложения можно применять при оказании услуг общественного питания через объекты организации общепита с площадью зала обслуживания посетителей не более 150 кв. м по каждому такому объекту. Услугами общественного питания в целях применения гл. 26.3 НК РФ являются услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга.

При исчислении суммы ЕНВД используется физический показатель «площадь зала обслуживания посетителей (в квадратных метрах)».

К инвентаризационным и правоустанавливающим документам относятся любые имеющиеся у организации или ИП документы на объект организации общепита, содержащие:

– необходимую информацию о назначении, конструктивных особенностях и планировке помещений такого объекта;

– информацию, подтверждающую право пользования данным объектом.

К таким документам относятся, к примеру, договор купли-продажи нежилого помещения, технический паспорт на нежилое помещение, планы, схемы, экспликации, (субаренды) нежилого помещения или его части (частей), разрешение на право обслуживания посетителей на открытой площадке.

Президиум ВАС РФ в п. 14 Информационного письма от 05.03.2013 № 157 указал, что физический показатель базовой доходности «площадь зала обслуживания посетителей (в квадратных метрах)» должен включать только те площади, которые фактически могут быть использованы для потребления пищи и проведения досуга. Иные площади, на которых нет условий для потребления посетителями пищи и проведения досуга и которые не влияют на базовую доходность, не должны учитываться при исчислении ЕНВД. К таким площадям относятся, в частности, площади подсобных помещений, предназначенных для приготовления и раздачи пищи, мытья посуды.

В рассматриваемой ситуации налоговые органы посчитали, что, помимо помещения № 16 «обеденный зал», общество при определении площади зала обслуживания посетителей должно было также учесть помещения № 8 «бар» и № 9 «VIP-зал». Определенная таким образом площадь зала обслуживания превышает 150 кв. м.

Судьи же выяснили, что бар во весь проверяемый период был недоступен для посетителей (конструктивно отделен от общей площади обеденного зала, доступ посетителей к бару перекрыт барной стойкой), не предназначен для приема пищи и проведения досуга. Следовательно, площадь помещения № 8 не влияет на доходность услуг общественного питания и не может включаться в физический показатель «площадь зала обслуживания посетителей» в целях исчисления ЕНВД.

Относительно площади VIP-зала (помещение № 9) налоговым органом не представлено безусловных и достаточных доказательств использования данного помещения обществом при организации общественного питания в кафе. Из материалов дела не следует, что в VIP-зале в проверяемом периоде были созданы условия для потребления пищи и проведения досуга. Из протокола осмотра не следует, что в VIP-зале было организовано предоставление услуг общественного питания и проведение досуга. Само по себе наличие одного стола не подтверждает это обстоятельство. В связи с этим оснований учитывать помещение № 9 в составе физического показателя «площадь зала обслуживания посетителей» в целях исчисления ЕНВД у налогового органа также не имелось.

В материалы дела не были представлены доказательства фактического использования бара и VIP-зала для потребления пищи и проведения досуга. Поэтому площадь помещений № 8 (бар) и № 9 (VIP-зал) не влияет на доходность услуг общественного питания и не может включаться в физический показатель «площадь зала обслуживания посетителей» в целях исчисления ЕНВД (Постановление АС ВВО от 06.03.2017 № Ф01-125/2017 по делу № А43-27985/2015).

Кстати, изучив материалы дела № А03-15290/2015, можно узнать о том, почему судьи решили, что ИП обоснованно не учитывал площадь эвакуационного выхода при определении величины физического показателя «площадь зала обслуживания посетителей (в квадратных метрах)» и правомерно применял систему налогообложения в виде уплаты ЕНВД (см. Постановление АС ЗСО от 29.09.2016 № Ф04-4204/2016).

"Предприятия общественного питания: бухгалтерский учет и налогообложение", 2009, N 9

В каких случаях предприятие общепита осуществляет свою деятельность через объект, не имеющий зала обслуживания посетителей? Необходимо ли создавать условия для потребления продукции объекта общепита в данном случае? Об этом в настоящей статье.

Услуги без потребления продукции

В соответствии с пп. 8, 9 п. 2 ст. 346.26 НК РФ в отношении оказания услуг общественного питания ЕНВД может применяться при их осуществлении через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 кв. м по каждому объекту, а также через объекты общественного питания, не имеющие зала обслуживания посетителей. Не имеющим зала обслуживания посетителей является объект организации общественного питания, не имеющий специально оборудованного помещения (открытой площадки) для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров.

В свою очередь, услуги общественного питания <1> - услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга (ст. 346.27 НК РФ).

<1> К данным услугам не относятся услуги по производству и реализации подакцизных товаров, указанных в пп. 3, 4 п. 1 ст. 181 НК РФ.

Иначе говоря, допускаются:

- создание условий только для потребления;

- только реализация;

- создание условий для потребления и реализация.

В определении объекта общепита без зала обслуживания также указывается на то, что условия для потребления в таком объекте не создаются. Для целей применения ЕНВД определение услуг общественного питания, содержащееся в ст. 346.27 НК РФ, имеет преимущество перед положением ГОСТ Р 50647-94 <2> "Общественное питание. Термины и определения" (далее - ГОСТ Р 50647-94). Так, согласно ст. 3 ГОСТ Р 50647-94 под общественным питанием понимается совокупность предприятий различных организационно-правовых форм и граждан-предпринимателей, занимающихся производством, реализацией и организацией потребления кулинарной продукции. Как видим, союз "или" в данном определении отсутствует.

<2> Утвержден Постановлением Госстандарта России от 21.02.1994 N 35.

Хотя, например, в ГОСТ Р 50762-2007 "Услуги общественного питания. Классификация предприятий общественного питания" <3>, введенном в действие с 01.01.2009, к предприятию общественного питания относится предприятие, предназначенное для производства, реализации и (или) организации потребления продукции общественного питания, включая кулинарную продукцию, мучные кондитерские и булочные изделия. Кроме того, одним из видов предприятий общественного питания в зависимости от характера их деятельности являются предприятия, организующие реализацию продукции общественного питания (с возможным потреблением на месте) (магазины кулинарии, буфеты, кафетерии, предприятия мелкорозничной торговой сети) (п. 4.1 ГОСТ Р 50762-2007). Ни о каком потреблении не говорится и в определении магазина кулинарии, содержащемся в ГОСТ Р 50762-2007 (п. 4.15) и ГОСТ Р 50647-94 (п. 14 Приложения А).

<3> Утвержден Приказом Ростехрегулирования от 27.12.2007 N 475-ст.

Примечание. Магазин кулинарии - предприятие общественного питания, имеющее собственное кулинарное производство и реализующее потребителям кулинарные изделия, полуфабрикаты, мучные булочные и кондитерские изделия и покупные продовольственные товары (п. 4.15 ГОСТ Р 50762-2007).

Федеральным законом от 22.07.2008 N 155-ФЗ установлено, что с 01.01.2009 к категории объектов организации общественного питания, не имеющих зала обслуживания посетителей, относятся киоски, палатки, магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и другие аналогичные точки общественного питания (ст. 346.27 НК РФ). В предыдущей редакции это положение было следующим: к данной категории объектов организации общественного питания относятся киоски, палатки, магазины (секции, отделы) кулинарии и другие аналогичные точки общественного питания.

Заметим, что крытые рынки (ярмарки), торговые комплексы, киоски, торговые автоматы и другие аналогичные объекты являются объектами стационарной торговой сети, не имеющей торговых залов (ст. 346.27 НК РФ). К другим аналогичным объектам Минфин относит обособленные объекты, размещенные на земельных участках и не подлежащие перемещению в течение какого-либо периода времени (например, в период действия договора аренды), в частности палатки, ларьки, контейнеры, боксы и т.д. (Письмо от 22.05.2006 N 03-11-04/3/267). Как мы видим, два объекта (киоски и палатки) могут использоваться в качестве объектов общепита и объектов торговли. Согласно ст. 346.27 НК РФ киоском признается строение, которое не имеет торгового зала и рассчитано на одно рабочее место продавца, а палаткой - сборно-разборная конструкция, оснащенная прилавком, не имеющая торгового зала. Аналогичные определения содержатся и в ГОСТ Р 51303-99 "Торговля. Термины и определения" <4>. А вот в ГОСТ Р 50647-94 понятия "киоск" и "палатка" отсутствуют совсем. Да и магазины кулинарии могут быть как на предприятиях общепита, так и торговли. Представленные положения показывают, что создание условий для потребления кулинарной продукции не является обязательным требованием для признания деятельности через объект общепита без зала обслуживания услугой объекта общественного питания, переводимого на уплату ЕНВД. Как в таком случае киоски, палатки, отделы кулинарии общественного питания отличить от аналогичных объектов, относящихся к стационарной торговой сети, не имеющей торговых залов?

<4> Утвержден Постановлением Госстандарта России от 11.08.1999 N 242-ст.

Полагаем, что предлог "при" в определении объектов организации общественного питания, не имеющих зала обслуживания посетителей, играет ключевую роль: только те киоски, палатки, магазины (отделы) кулинарии, которые находятся при заведении общепита, осуществляют деятельность, относящуюся к услугам общественного питания. Хотя, заметим, Минфин считает, что понятие "объект организации общественного питания, не имеющий зала обслуживания" с 01.01.2009 по сути не изменилось (Письмо от 24.12.2008 N 03-11-05/309). Он указывает, что деятельность организации по реализации кулинарной продукции собственного производства (мучных кулинарных, хлебобулочных и кондитерских изделий) через магазины кулинарии, а также отделы кулинарии при кулинарных цехах как в 2008 г., так и с 1 января 2009 г. относится к предпринимательской деятельности в сфере оказания услуг общественного питания, осуществляемой через объекты организации общественного питания, не имеющие зала обслуживания посетителей, и, соответственно, подлежит переводу на уплату ЕНВД.

Мнение чиновников: услуги для потребления нужны в любом случае

Финансовый орган в своих ранних письмах указывал, что деятельность объекта организации общественного питания, как имеющего зал обслуживания посетителей, так и не имеющего его, независимо от месторасположения и вида (киоск, палатка и другие аналогичные точки общественного питания), предусматривает также организацию потребления приобретенной продукции на месте (Письмо от 01.02.2006 N 03-11-04/3/55). Обосновывается данный вывод тем, что в противном случае возникает несоответствие понятию "общественное питание", содержащемуся в ст. 3 ГОСТ Р 50647-94. Аналогичные выводы были озвучены и в Письме от 25.07.2007 N 03-11-04/3/295. Заметим, что в Приложении А "Описание группировок" ОК 029-2007 (КДЕС Ред. 1.1) <5> сказано, что в группировку "Гостиницы и рестораны" (код 55) не включается производство кулинарной продукции, полуфабрикатов или готовых продуктов, не предназначенных для потребления на месте.

<5> Общероссийский классификатор видов экономической деятельности ОК 029-2007 (КДЕС Ред. 1.1), утв. Приказом Ростехрегулирования от 22.11.2007 N 329-ст.

Позже Минфин в Письме от 18.02.2008 N 03-11-05/34 указал, что деятельность по изготовлению и реализации кулинарной продукции (кур гриль, блинчиков, горячих сосисок с булочками, кофе) через киоск относится к услугам общественного питания, оказываемым через объект организации общественного питания, не имеющий зала обслуживания посетителей, и, соответственно, может быть переведена на уплату ЕНВД. Причем о создании условий для потребления в данном Письме не говорится ни слова.

Однако в этом году на аналогичный вопрос в отношении кур гриль, реализуемых через киоск, в котором не созданы условия для их потребления, Минфин указал, что поскольку приготовляемые куры гриль реализуются без потребления на месте, то данная деятельность не относится к сфере общественного питания, облагаемой ЕНВД (Письмо от 01.07.2009 N 03-11-09/233). Не является данный вид деятельности и розничной торговлей, облагаемой ЕНВД, поскольку происходит реализация продукции собственного производства <6> (ст. 346.27 НК РФ). Исходя из этого, отмечается, что такой вид деятельности подлежит налогообложению в рамках ОСНО или УСНО.

<6> С 01.01.2009 в соответствии с Федеральным законом от 22.07.2008 N 155-ФЗ к розничной торговле относится реализация через торговые автоматы товаров и (или) продукции общественного питания, изготовленной в этих торговых автоматах.

В отношении реализации кулинарной и кондитерской продукции собственного производства через лоток на улице Минфин в Письме от 06.03.2007 N 03-11-04/3/63 указал, что этот вид деятельности относится к разносной торговле и на него распространяются положения, предъявляемые к розничной торговле. Поскольку реализация продукции собственного производства (изготовления) не относится к розничной торговле, реализация организацией кулинарной и кондитерской продукции собственного производства через лоток на улице не является розничной торговлей и должна находиться на общем режиме налогообложения.

Как видим, несмотря на наличие в определении объекта общепита без зала обслуживания посетителей (ст. 346.27 НК РФ) указания на то, что отсутствует специально оборудованное помещение (открытая площадка) для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, чиновники настаивают на необходимости создания условий потребления и в этом случае.

Как можно создать условия для потребления при отсутствии зала обслуживания? Ответа на данный вопрос Минфин не дает. При этом, если рядом с отделом кулинарии устанавливаются столики, налоговый орган считает, что в этом случае отдел кулинарии в торговом зале магазина нельзя отнести к объектам организации общественного питания, не имеющим зала обслуживания посетителей (Письмо УФНС по Московской обл. от 07.02.2007 N 24-16/0106@). В другом Письме (от 06.03.2007 N 03-11-04/3/63) Минфин также говорит, что если в инвентаризационных документах площадь, оборудованная для потребления кулинарной продукции и кондитерских изделий (для размещения столиков), в отделе кулинарии выделена, то ее следует отнести к объекту организации общественного питания, имеющему зал обслуживания посетителей.

Примечание. В соответствии со ст. 346.27 НК РФ под залом обслуживания понимается специально оборудованное помещение или открытая площадка для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров. К данной категории объектов организации общественного питания относятся рестораны, бары, кафе, столовые и закусочные. А открытая площадка - специально оборудованное для общественного питания место, расположенное на земельном участке.

Какие условия для потребления можно создать в киосках, палатках, магазинах (отделах) кулинарии при ресторанах, барах, кафе, столовых, закусочных и в других аналогичных точках общественного питания, чтобы при этом не возник зал обслуживания посетителей? Для налогоплательщиков, не желающих вступать в спор с чиновниками, можно порекомендовать разве что снабжение посетителей салфетками, одноразовой посудой, пакетами.

Считаем численность

Физическим показателем оказания услуг общественного питания через объект общепита, не имеющий зала обслуживания посетителей, на основании п. 3 ст. 346.29 НК РФ является количество работников, включая предпринимателя. Базовая доходность составляет 4500 руб. в месяц.

Если предприятие общественного питания осуществляет два вида деятельности (с площадью зала обслуживания посетителей и без нее), возникает вопрос: как определить физический показатель "количество работников, включая индивидуального предпринимателя", необходимый для расчета величины единого налога?

Примечание. Количество работников - среднесписочная (средняя) за каждый календарный месяц налогового периода численность работающих с учетом всех работников, в том числе работающих по совместительству, договорам подряда и другим договорам гражданско-правового характера (ст. 346.27 НК РФ).

Порядок распределения данного показателя Налоговым кодексом не определен. В свою очередь, административно-управленческий персонал - АУП (руководство, бухгалтеры и др.) и вспомогательный персонал (дворники, уборщицы и др.) задействованы во всех видах деятельности. Чиновники до мая этого года считали, что в численность работников, занятых в деятельности, облагаемой ЕНВД, надо включать тех, кто непосредственно связан с этой деятельностью, и тех, кто напрямую с ней не связан (Письма Минфина России от 06.03.2009 N 03-11-09/88, от 28.08.2008 N 03-11-04/3/404, от 06.09.2007 N 03-11-05/216). Причем, как указал ФАС ЗСО в Постановлении от 09.12.2008 N Ф04-7728/2008(17505-А03-19), без сотрудников управленческого персонала невозможно получение потенциально возможного дохода. В связи с этим включение данных работников в физический показатель "количество работников" при исчислении налоговой базы является правомерным.

В недавних разъяснениях (Письма от 25.06.2009 N ШС-22-3/507@, от 08.05.2009 N 3-2-16/49@) налоговики кардинально поменяли свою позицию, указав, что считают целесообразным при определении физического показателя "количество работников, включая индивидуального предпринимателя" среднесписочную (среднюю) численность работников, участвующих одновременно во всех видах деятельности, распределять по видам осуществляемой деятельности пропорционально исчисленной среднесписочной (средней) численности работников, непосредственно участвующих в каждом виде их деятельности.

Причем в данных Письмах налоговый орган со ссылкой на утратившие силу Методические рекомендации по применению главы 26.3 НК РФ и Письмо Минфина России от 18.03.2003 N 04-05-12/21 утверждает, что и раньше придерживался данной точки зрения, "забыв" о представленных выше официальных разъяснениях.

При этом федеральная налоговая служба отмечает, что, если распределить численность по видам предпринимательской деятельности невозможно (отсутствует закрепление работников по конкретным видам деятельности), величина данного показателя должна определяться исходя из общей списочной численности работников, включающей в себя и административно-управленческий, и вспомогательный персонал, а также численности внешних совместителей и работников, выполняющих работу по договорам гражданско-правового характера. Это означает, что все работники предпринимателя, например, в отделе кулинарии работают посменно, значит, ЕНВД нужно будет уплачивать с общей численности работников, включая АУП, вспомогательный персонал, а также численность внешних совместителей и работников, выполняющих работу по договорам гражданско-правового характера.

Предприятия, не согласные с данной точкой зрения, могут воспользоваться выводами Президиума ВАС. Так, в качестве базы для распределения можно использовать и выручку. Касается Постановление Президиума ВАС РФ от 23.06.2009 N 17123/08 площади торгового зала и свидетельствует о праве налогоплательщика уплачивать ЕНВД не с общей площади магазина, а соответствующей части (через магазин реализовывались покупные товары и собственная продукция). В частности, Президиум ВАС пришел к выводу, что анализ положений ст. 346.26 НК РФ и общие начала законодательства о налогах и сборах позволяют сделать вывод, что физический показатель "площадь торгового зала" нужно определять в рассматриваемом случае пропорционально выручке. Полагаем, что данные выводы можно перенести и на наш физический показатель - "количество работников, включая индивидуального предпринимателя". Единственное, нужно помнить, что возможен спор с контролирующим органом, поэтому выбранная база для распределения показателя должна иметь экономическое обоснование.

Н.В.Лебедева

Редактор журнала

"Предприятия общественного питания:

бухгалтерский учет и налогообложение"

Сегодня ни для кого не секрет, что выгоднее уплачивать ЕНВД, чем налоги общего режима или УСН. Поэтому стать “вмененщиками” хотят многие, но не у всех это получается. Тот факт, что осуществляемая налогоплательщиком деятельность, упомянута в заветном перечне “вмененных” видов деятельности, еще не является гарантией перехода на ЕНВД. Вполне может оказаться, что род занятий налогоплательщика (хоть он и называется так же, как в перечне) не соответствует определению понятия этого вида деятельности, приведенному в главе 26.3 НК РФ.

И. Кирюшина

Рассмотрим вышесказанное на примере общепита.

Система ЕНВД может применяться в отношении оказания услуг общественного питания, осуществляемых через объекты организации общепита:

– с площадью зала обслуживания посетителей не более 150 кв.м по каждому такому объекту (подп. 8 п. 2 ст. 346.26 НК РФ);

– не имеющие зала обслуживания посетителей (подп. 9 п. 2 ст. 346.26 НК РФ).

Иначе говоря, возможность применения ЕНВД по этому виду деятельности Налоговый кодекс РФ связывает с наличием двух обстоятельств:

1) оказанием услуг общественного питания как таковых;

2) оказанием данных услуг через зал обслуживания посетителей или иной объект, не имеющий зала обслуживания посетителей (киоск, палатку и т.п.).

К услугам общественного питания относятся услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга (ст. 346.27 НК РФ).

Что представляет собой процесс изготовления кулинарной продукции, известно всем, и в разъяснениях он, как правило, не нуждается. Хотя бывают и исключения.

Например, организация, которая изготавливает и продает свежевыжатые соки, засомневалась в том, какой вид деятельности она осуществляет.

В ответ на ее запрос Минфин России совершенно справедливо отнес ее деятельность к оказанию услуг общественного питания (письмо от 28.04. 2007 № 03-11-05/85).

Отметим, что конкретного перечня услуг общественного питания глава 26.3 НК РФ не содержит. Поэтому в случае возникновения затруднений при квалификации осуществляемой организацией деятельности Минфин России предлагает обращаться к Общероссийскому классификатору услуг населению ОК 002-93, утвержденному Постановлением Госстандарта России от 28.06.1993 № 163 (письмо от 15 .06. 2007 № 03-11-04/3/218).

Например, организации, которые кормят и обслуживают клиентов в пути следования пассажирского транспорта, оказывают услуги общепита (код 122308 ОКУН).

О том, что подразумевается под созданием условий для потребления готовой кулинарной продукции, мы уже писали в номере 5 журнала “Малая бухгалтерия” за 2006 год.

Под объектом организации общественного питания, имеющим зал обслуживания посетителей, понимается здание (его часть) или строение, предназначенное для оказания услуг общественного питания, имеющее специально оборудованное помещение (открытую площадку) для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также для проведения досуга.

Если у предприятия нет специально оборудованного помещения (открытой площадки) для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, то оно оказывает услуги общепита через объект, не имеющий зала обслуживания посетителей. К данной категории относятся киоски, палатки, торговые автоматы и другие аналогичные точки общественного питания (ст. 346.27 НК РФ).

Не вызывает сомнений, что переводу на ЕНВД подлежит деятельность тех организаций и предпринимателей, которые кормят посетителей в ресторанах, кафе, столовых, закусочных, барах и т.п. То же самое можно сказать и о тех, кто изготавливает кулинарную продукцию и продает ее потребителям – физическим лицам.

Но в этой статье речь пойдет о “нестандартном” общепите. Этим термином мы решили объединить всех тех, кого нельзя отнести к общепиту в его общепринятом смысле. Кроме того, будут рассмотрены “необычные” ситуации, в которые может попасть обычный общепитовец.

Кушать хочется всем, всегда и везде: на работе и в школе, в будни и в праздники, в круизе и на конференции. Список этот можно продолжать до бесконечности.

Соответственно находятся компании, которые готовы за определенную плату приготовить еду (из своих продуктов или из продуктов заказчика), доставить ее в нужное место (либо приготовить ее в месте, указанном заказчиком), организовать потребление кулинарных изделий (сервировать стол, раздать блюда и т.п.), обслужить клиентов.

А Ваша деятельность – предпринимательская?

На ЕНВД переводится общепит как вид предпринимательской деятельности. Предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (ст. 2 ГК РФ).

В том случае, если оказание услуг общепита отвечает признакам предпринимательской деятельности, в отношении этих услуг может применяться ЕНВД.

По мнению Минфина России, изложенному им в письме от 17.04.2007 № 03-11-04/3/118, одним из таких признаков является взимание платы с работников за обеды.

Из этого следует вывод: оказание услуг общепита для работников организации, которое производится за плату путем удержания стоимости обедов из заработной платы, признается предпринимательской деятельностью и при определенных условиях может подлежать обложению ЕНВД.

Однако судебная практика опровергает такой вывод (см., например, постановления ФАС Западно-Сибирского округа от 22.03.2007 № Ф04-1693/2007(32724-А03-7), Северо-Западного округа от 19.12.2005 № А56-33205/04, Уральского округа от 13.06.2007 № Ф09-4380/07-С3 № А71-7930/06).

О том, что организация не осуществляет предпринимательскую деятельность, по мнению судов (постановления ФАС Волго-Вятского округа от 9.07.2007 № А43-17482/2006-30-469, Западно-Сибирского округа от 22.03.2007 № Ф04-1693/2007(32724-А03-7), от 14.03.2006 № Ф04-1018/2006(20540-А27-23), Центрального округа от 13.04.2007 № А09-6535/06-15), свидетельствуют следующие факты:

- стоимость обедов удерживается из заработной платы работников;

- столовая обслуживает только работников предприятия и создана исключительно с этой целью;

- столовая находится на территории предприятия, что исключает возможность доступа в нее посторонних лиц;

- целью деятельности столовой не является извлечение прибыли.

Заказчик услуг – юридическое лицо

Договор на услуги общепита заключается, как правило, между предприятием общепита и юридическим лицом, в то время как пользуются предоставляемыми услугами физические лица (специфика общепита такова, что иное просто невозможно).

На наш взгляд, не имеет значения, кто выступает заказчиком по договору: юридическое или физическое лицо. Важным представляется содержание оказываемых услуг.

В данном случае характер деятельности предприятия общепита не меняется: ему все равно кого обслуживать – посетителей “с улицы” или участников семинара (туристов, работников предприятия и т.д.).

Таким образом, предприятие общепита может быть переведено на ЕНВД при условии, что остальные требования, предъявляемые главой 26.3 НК РФ к этому виду деятельности, соблюдены.

Организация заключила договор с кафе на проведение банкета по случаю юбилея организации. Площадь зала обслуживания кафе составляет 120 кв.м. Лицам, приглашенным на банкет, кафе оказало стандартный набор услуг.

В этом случае данная деятельность кафе подлежит переводу на ЕНВД.

Безналичные расчеты

Как быть, если заказчик оплатил услуги общепита по безналичному расчету? Может ли этот факт препятствовать переводу организации на ЕНВД?

Нет, не может.

Вопрос применения ЕНВД в отношении услуг общепита не зависит от источника финансирования и формы оплаты за эти услуги (письма Минфина России от 01.06.2007 № 03-11-04/3/190, от 22.02.2007 № 03-11-05/34, Постановление ФАС Центрального округа от 05.07.2006 № А23-6456/05А-18-818).

Таким образом, для целей применения ЕНВД годится любая форма оплаты: наличными средствами по безналичному расчету, смешанная форма расчетов (часть денег в оплату поступает от клиента наличными, а другую часть он вносит по безналичному расчету).

А есть ли объект? – Вот в чем вопрос

При оказании предприятием общепита полного комплекса услуг (от изготовления кулинарной продукции до обслуживания посетителей) режим его налогообложения зависит от того, где готовая кулинарная продукция потребляется.

Если услуги оказываются через объект организации общепита, отвечающий требованиям главы 26.3 НК РФ, то в этом случае организация подлежит переводу на ЕНВД по данному виду деятельности.

Обратите внимание! Организация должна иметь этот объект на каком-либо правовом основании (например, в собственности или в аренде).

Если же услуги общепита оказываются предприятием через объект, находящийся в пользовании (владении) сторонней организации, то у этого предприятия отсутствуют основания для применения ЕНВД (см., например, письмо Минфина России от 14.05.2007 № 03-11-04/3/156).

На балансе предприятия числится столовая, но поваров в штате предприятия нет. Для того чтобы организовать питание работников, предприятие заключает договор с комбинатом питания. В функции работников комбината входит приготовление обедов, обслуживание посетителей. Помещение столовой комбинат не арендует.

Если следовать позиции Минфина России, то комбинат должен уплачивать налоги в соответствии с общим режимом или УСН.

Объекта нет

Тем общепитовцам, которые оказывают свои услуги не через объекты организации общепита, ЕНВД “не светит”.

Если деятельность предприятия общепита ограничивается лишь приготовлением блюд и доставкой их до места потребления (например, “обеды в офис”, “пицца на дом”), то такая деятельность не рассматривается в качестве “вмененного” вида деятельности.

Представители финансового ведомства разделяют данную точку зрения (письма Минфина России от 03.07.2006 № 03-11-02/150, от 20.12. 2005 № 03-11-05/122).

Однако с аргументами, которые Минфин России приводит в ее обоснование, можно и поспорить.

Предприятие изготавливает кулинарную продукцию и реализует ее потребителям. Его деятельность, по нашему мнению, соответствует определению услуг общественного питания. Но реализуется эта продукция не через объект организации общепита (его у предприятия нет). Именно по этой причине предприятие не подлежит переводу на ЕНВД по виду деятельности “оказание услуг общественного питания”.

По мнению же Минфина, при доставке обедов на дом или в офис не выполняются условия для применения ЕНВД в отношении розничной торговли (см. письмо от 20.12. 2005 № 03-11-05/122).

Возьмем другой случай.

Предприятие общепита изготавливает кулинарную продукцию и поставляет ее в школы и изоляторы временного содержания.

Минфин считает, что предприятие не оказывает услуг общественного питания, как их определяет глава 26.3 НК РФ, потому что школы и изоляторы временного содержания не имеют специально оборудованных помещений для потребления изготовленной кулинарной продукции (столовых), а также обособленных объектов для ее реализации (киосков, палаток и т.п.) (п. 2 письма Минфина России от 03.07.2006 № 03-11-02/150).

На наш взгляд, определение режима налогообложения предприятия никоим образом не зависит от наличия (отсутствия) объекта организации общепита у заказчика (школы). А вот что действительно важно, так это есть ли такой объект у самого предприятия.

И если такого объекта у предприятия нет, то его деятельность по оказанию услуг общепита на ЕНВД не переводится.

Предприятие общественного питания (ресторан) заключает договор с компанией о том, что будет обслуживать участников семинара в течение трех дней его проведения. Услуги общепита будут оказываться в одном из помещений здания, арендованного компанией для проведения семинара.

В отношении таких услуг общественного питания ресторан не может быть переведен на ЕНВД. Он должен уплачивать налоги по общему режиму налогообложения или по УСН.

Некоторые организации оказываются в очень несправедливой ситуации.

Это те организации, которые оказывают услуги общепита в специально предназначенном для этого месте – в ресторане. Но их беда заключается в том, что ресторан находится на теплоходе или в поезде. Следовательно, он не является частью здания или сооружения, как того требует определение объекта организации общепита. Поэтому деятельность по оказанию услуг общественного питания на транспортных средствах не может быть переведена на уплату ЕНВД (письма Минфина России от 15.06.2007 № 03-11-04/3/218, от 05.12.2006 № 03-11-04/3/524).

Закон суров, но это закон. Будем надеяться, что законодатели со временем устранят существующее недоразумение.

В том случае, если организация закупает готовую кулинарную продукцию у других предприятий общепита и доставляет ее физическим лицам, она наш взгляд, не занимается оказанием услуг общепита. Следовательно, организация не может быть переведена на уплату ЕНВД. Это связано с тем, что в данном случае отсутствует главная составляющая услуг общественного питания: организация сама ничего не изготавливает.

Представители Минфина России, разъясняя аналогичную ситуацию (см. письмо от 25.07.2007 № 03-11-04/3/295), считают, что деятельность организации не может быть отнесена к услугам общепита, так как она не соответствует определению этого понятия, приведенному в главе 26.3 НК РФ.

Они продолжают настаивать на том, что отличительным признаком услуг общепита является потребление готовой кулинарной продукции на месте, что следует из положений ст. 3 Государственного стандарта РФ “Общественное питание. Термины и определения” (ГОСТ Р 50647-94).

Такой подход представляется нам более чем спорным, поскольку при наличии определения услуг общепита в главе 26.3 НК РФ нет никакой необходимости обращаться к ГОСТу.

Розничной торговли в смысле, который придает этому понятию глава 26.3 НК РФ, деятельность организации также не образует, так как у нее отсутствует объект организации торговли.

Согласно ст.346.27 Кодекса к услугам общественного питания для целей гл.26.3 Кодекса относятся услуги по изготовлению кулинарной продукции и (или) кондитерских изделий, созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров, а также по проведению досуга.при этом Объектом организации общественного питания, не имеющим зала обслуживания посетителей, признается объект организации общественного питания, не имеющий специально оборудованного помещения (открытой площадки) для потребления готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров. К данной категории объектов организации общественного питания относятся киоски, палатки, магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и другие аналогичные точки общественного питания.верно ли мы понимаем, что для соответствия параметрам Объекта общественного питания НЕ имеющего зала обслуживания необходимо создать возможность употребления пищи на месте, НО при этом не иметь зал, где эту пищу будут потреблять. верно ли мы понимаем, что место где будут потреблять пищу не должно быть в аренде (или собственности) ООО, а прилегать к арендованной собственности во избежание риска "снятия " с ЕНВД

Налогоплательщик вправе применять ЕНВД при оказании услуг общественного питания в объектах, не имеющих залов обслуживания посетителей. При этом в целях ЕНВД деятельность объекта общепита, не имеющего зала для обслуживания посетителей, должна предусматривать создание условий для потребления приобретенной продукции на месте. Из многочисленных разъяснений контролирующих органов по вопросу определения назначения объекта, в котором осуществляется деятельность на ЕНВД (см. например, Как определить площадь торгового зала для целей ЕНВД ), следует, что такое назначение определяется на основании инвентаризационных и правоустанавливающих документов. То есть в рассматриваемой ситуации место приема пищи в таких документах не должно быть обозначено как «зал обслуживания посетителей».

Если в используемом здании находится помещение, согласно правоустанавливающим и инвентаризационным документам, определенное как «зал обслуживания посетителей», то претензии контролирующих органов не исключены. В таком случае определить объект как не имеющий (имеющий) зала обслуживания следует с учетом обособленности используемого помещения. А именно: наличие четких границ между объектами питания, имеются ли между объектами общие вход и подсобные помещения, обслуживаются ли объекты одним и тем же персоналом и одной и той же кассовой техникой и т. п.

Какие виды услуг общественного питания подпадают под ЕНВД

Состав услуг общепита

Организация, оказывающая услуги общественного питания в муниципальном образовании, где в отношении такой деятельности допускается применение ЕНВД, может применять этот специальный налоговый режим.

Под ЕНВД подпадает совокупность услуг общественного питания:

- по изготовлению кулинарной продукции и (или) кондитерских изделий;

- созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров;

- проведению досуга.

Ситуация: что относится к услугам досуга при расчете ЕНВД с деятельности по оказанию услуг общепита

К услугам досуга при расчете ЕНВД относится проведение развлекательных мероприятий для посетителей общепита.

С 2017 года развлекательные мероприятия, которые проводят в ресторанах, кафе и других точках общепита, ОКПД2 относит непосредственно к услугам общественного питания (код 56.10.11). Состав развлекательных мероприятий законодательство не конкретизирует. Обычно такие мероприятия подразумевают:

- музыкальное обслуживание, проведение концертов, викторин, программ варьете и видеопрограмм;

- предоставление настольных игр, боулинга, бильярда и т. п.

Организация таких развлекательных мероприятий для посетителей общепита в целях применения ЕНВД признается деятельностью в сфере общепита при одновременном выполнении двух условий:

- услуги по проведению досуга оказываются в том же помещении, что и сами услуги общепита (письма Минфина России от 3 февраля 2009 г. № 03-11-06/3/19 , от 9 февраля 2006 г. № 03-11-04/3/75). При этом если, например, бильярд отделен от бара легкой перегородкой и посетители могут проходить туда с напитками и едой, считается, что услуги досуга (бильярд) оказываются в помещении общепита (письмо Минфина России от 31 августа 2006 г. № 03-11-04/3/399);

- проведение развлекательных мероприятий не является отдельным видом деятельности организации, подлежащим налогообложению в рамках других налоговых режимов.

Ситуация: относится ли к услугам общепита при расчете ЕНВД продажа спиртных напитков и сигарет в кафе

Плательщики ЕНВД

Платить ЕНВД с услуг общепита могут:

- организации (предприниматели), которые ведут эту деятельность через залы обслуживания посетителей, площадь которых не превышает 150 кв. м по каждому объекту. Например, кафе, рестораны, столовые, закусочные, бары;

- организации (предприниматели), которые организуют питание посетителей в объектах, не имеющих залов обслуживания посетителей. К ним относятся киоски, палатки, а также магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и т. п.

Главбух советует: если организации выгодно применять ЕНВД, а площадь зала обслуживания посетителей превышает 150 кв. м, попытайтесь уменьшить этот показатель. Например, часть помещения можно сдать в аренду.

Площади, переданные в аренду, не придется учитывать при расчете предельной величины, которой ограничено применение ЕНВД, и организация сможет перейти на этот налоговый режим (письмо Минфина России от 25 ноября 2004 г. № 03-06-05-04/57). Однако с доходов, полученных от аренды, придется заплатить налоги в соответствии с общей или упрощенной системой налогообложения.

Кроме того, ЕНВД могут применять образовательные, медицинские и социальные учреждения, которые получают доходы от оказания услуг общепита.

Исключением из этого правила являются услуги общепита, которые одновременно отвечают следующим критериям:

- являются обязательным условием функционирования таких учреждений (например, обеспечение питанием больных, находящихся в стационарах, или детей, посещающих дошкольные образовательные учреждения);

- оказываются в объектах с залом обслуживания посетителей площадью не более 150 кв. м;

- оказываются непосредственно самим учреждением (приготовление питания и создание условий для его потребления обеспечивается сотрудниками учреждения).

Если образовательное, медицинское или социальное учреждение за плату предоставляет питание своим сотрудникам (например, врачам, воспитателям или техническому персоналу), то на ЕНВД такая деятельность тоже не переводится. В зависимости от применяемой системы налогообложения с полученных доходов нужно платить налог на прибыль или единый налог при упрощенке.

Такой порядок следует из положений подпунктов , пункта 2, а также подпункта 4 пункта 2.2 статьи 346.26 Налогового кодекса и подтвержден в письмах Минфина России от 28 октября 2009 г. № 03-11-06/3/255 , от 26 октября 2009 г. № 03-11-06/3/251 .

При оказании услуг общепита не вправе применять ЕНВД плательщики единого сельхозналога, которые реализуют через объекты общепита продукцию собственного производства (п. 2.1 ст. 346.26 НК РФ).

Условия применения ЕНВД

Применять ЕНВД при оказании услуг общепита можно независимо от того, какую форму расчетов с посетителем использует организация (предприниматель). Это может быть наличная, безналичная, с использованием пластиковых карт или же смешанная форма (письма Минфина России от 24 декабря 2007 г. № 03-11-04/3/516 и от 22 февраля 2007 г. № 03-11-05/34).

Также не имеет значения, кто заказывает и оплачивает услуги – частные лица, организации или предприниматели (письмо Минфина России от 9 августа 2013 г. № 03-11-06/3/32245). Так, применять ЕНВД можно, даже если услуги общепита организация оказывает на основании государственного или муниципального контракта (письмо Минфина России от 21 мая 2013 г. № 03-11-11/17969).

Ситуация: подпадает ли под ЕНВД деятельность организации, которая оказывает услуги общепита в двух кафе. Площадь залов обслуживания посетителей: в одном кафе – 70 кв. м, в другом – 200 кв. м.

Подпадает, но только по одному объекту.

Право организации платить ЕНВД при оказании услуг общепита через объекты с площадью не более 150 кв. м не зависит от того, ведет ли она аналогичную деятельность через объекты, площадь которых превышает указанный лимит (подп. 8 п. 2 ст. 346.26 НК РФ). Поэтому с деятельности кафе, в котором площадь зала обслуживания посетителей составляет 70 кв. м, платите ЕНВД.

Оказание услуг общепита через объекты с площадью свыше 150 кв. м не подлежит переводу на ЕНВД. Следовательно, с деятельности второго кафе налоги нужно платить по общей системе налогообложения или по упрощенке (п. 7 ст. 346.26 , п. 4 ст. 346.12 НК РФ). Аналогичная точка зрения изложена в письме ФНС России от 9 марта 2005 г. № 22-1-12/315 .

Ситуация: подпадают ли под ЕНВД услуги по доставке горячего питания собственного изготовления по заказам потребителей (в офисы, жилые помещения и т. п.)

Нет, не подпадают. По своему содержанию такие услуги не соответствуют требованиям, которые налоговое законодательство предъявляет к деятельности в сфере общепита и розничной торговли.

Организации, оказывающие услуги общественного питания, могут применять ЕНВД только при соблюдении определенных условий. Они приведены в подпунктах и пункта 2 статьи 346.26 Налогового кодекса РФ. Так, платить ЕНВД могут организации общественного питания с площадью зала обслуживания не более 150 кв. м или же реализующие продукты питания через объекты, не имеющие зала обслуживания посетителей. К последним относятся киоски, палатки, магазины (отделы) кулинарии при ресторанах, барах, кафе, столовых, закусочных и т. п. При этом в целях ЕНВД деятельность объекта общепита, не имеющего зала для обслуживания посетителей, должна предусматривать создание условий для потребления приобретенной продукции на месте. Офисы, жилые помещения и другие аналогичные места, указанные в заказах на доставку горячего питания, не могут быть признаны объектами общепита. Таким образом, доставка горячего питания по местонахождению заказчиков (в офисы, на дом) не соответствует условиям применения ЕНВД при оказании услуг общепита.

Следует отметить, что в целях ЕНВД реализация продукции собственного производства розничной торговлей не признается (). Поэтому, даже если рассматривать реализацию питания по местонахождению заказчиков как продажу товаров в розницу, в отношении такой деятельности нужно применять общую или упрощенную систему налогообложения.

Аналогичные разъяснения содержатся в письмах Минфина России от 26 мая 2014 г. № 03-11-06/3/24936 , от 2 мая 2012 г. № 03-11-06/3/29 .

Главбух советует: есть аргументы, позволяющие организациям применять ЕНВД в отношении услуг по доставке горячего питания собственного изготовления по местонахождению заказчиков. Они заключаются в следующем.

Под ЕНВД подпадает совокупность таких видов услуг общественного питания, как:

- услуги по изготовлению кулинарной продукции и (или) кондитерских изделий;

- услуги по созданию условий для потребления и (или) реализации готовой кулинарной продукции, кондитерских изделий и (или) покупных товаров;

- услуги по проведению досуга.

Об этом сказано в Налогового кодекса РФ.

Составной частью деятельности по оказанию услуг общепита может быть доставка готовой кулинарной продукции клиентам по их местонахождению. Если оказание таких услуг предусмотрено договорами, заключенными организацией общепита, то они также подпадают под ЕНВД (при соблюдении прочих условий). Некоторые арбитражные суды признают правомерность такого подхода (см., например, постановление ФАС Западно-Сибирского округа от 14 апреля 2009 г. № Ф04-2196/2009(4457-А67-19)).

Из статьи журнала «Главбух», №3, вмененка 2015

Как определить площадь торгового зала, учитываемую при расчете ЕНВД

Ситуация № 3. Торговля ведется через несколько помещений, расположенных в одном здании

Рассмотрим такую ситуацию: вы ведете розничную торговлю через несколько торговых залов, которые находятся в одном здании на одном или даже разных этажах. Как в этом случае считать ЕНВД - отдельно по каждому торговому залу или суммарно по всем? По мнению контролирующих органов, ответ на этот вопрос зависит от того, как у вас оформлены документы.

Если согласно инвентаризационным документам торговые залы относятся к одному магазину или павильону, то исчислять ЕНВД нужно исходя из суммарной площади данных залов. Причем тот факт, что на каждый торговый зал у вас, например, оформлен отдельный договор аренды, значения не имеет. Об этом говорится в письмах Минфина России от 03.11.2011 № 03-11-11/274 , от 31.03.2011 № 03-11-06/3/38 и ФНС России от 02.07.2010 № ШС-37-3/5778@ .

Если же торговые залы согласно инвентаризационным документам сами по себе являются магазинами или павильонами, то есть самостоятельными объектами торговли, рассчитывать ЕНВД следует по каждому торговому залу отдельно (письма Минфина России от 23.05.2012 № 03-11-11/166 и от 01.02.2012 № 03-11-06/3/5).

Однако судьи считают, что, принимая решение о суммировании площадей торговых залов, руководствоваться сведениями только инвентаризационных документов неправильно. Необходимо обращать внимание на обособленность помещений. А именно: наличие четких границ между торговыми залами, имеются ли между торговыми залами общие вход и подсобные помещения, обслуживаются ли торговые залы одним и тем же персоналом и одной и той же кассовой техникой и т. п. Об этом - постановления ФАС Уральского округа от 07.05.2013 № Ф09-3357/13 и от 01.02.2013 № Ф09-14174/12 , ФАС Московского округа от 13.06.2012 № А41-25374/11 .

Определяя площадь нескольких помещений в одном здании в целях уплаты ЕНВД, вы, конечно, можете ориентироваться на правоустанавливающие документы. Однако мы вам все-таки советуем отделить помещения друг от друга. А затем провести внеплановую техническую инвентаризацию, результатом которой стало бы выделение в инвентаризационных документах двух торговых объектов.

ПРИМЕР 2.

Расчет ЕНВД, если деятельность ведется через несколько торговых залов. ООО «Фасоль» занимается розничной торговлей продуктами питания и хозяйственными товарами через магазин и уплачивает ЕНВД. Компания арендовала два торговых зала в одном здании на основании разных договоров аренды. Площадь одного торгового зала, где расположен продуктовый отдел, - 60 кв. м, другого торгового зала, где ведется торговля хозяйственными товарами, - 55 кв. м. Торговые залы находятся на разных этажах здания, но имеют общие вход, помещения для приема и хранения товаров и штат сотрудников. Согласно данным техпаспорта и свидетельства государственной регистрации права на объект недвижимости торговые залы относятся к одному объекту торговли. Рассчитаем сумму ЕНВД, которую нужно перечислить в бюджет по итогам I квартала.

Исходя из инвентаризационных документов, торговые залы относятся к одному объекту розничной торговли. Кроме того, у этих торговых залов отсутствуют признаки обособленности.

Соответственно при расчете ЕНВД необходимо учитывать суммарную площадь арендуемых торговых залов. То есть величина физического показателя «площадь торгового зала (в квадратных метрах)» составит 115 кв. м (60 кв. м + 55 кв. м).

Значение коэффициента К 2 в муниципалитете, где организация ведет розничную торговлю, равно 1.

Сумма ЕНВД, которую компания должна заплатить за I квартал 2015 года, составит 167 484 руб. .

- Скачайте формы